電気乗用車、トラック・バスなどの電気商用車、オフハイウェイ車の電動化、燃料電池推進システム搭載の船舶、燃料電池のハイブリッド鉄道や、ハイブリッド電動推進システム航空機など、様々な分野で電動化の波が起きていることは、広く知られている。しかし、オフハイウェイ車や商用車の電動化は、電動乗用車と比較すると、一般的なニュースで取り扱われることが少ない。これを受けて、株式会社グローバルインフォメーションは、イギリス・中国・アメリカ等に拠点を置く調査会社Interact Analysisと共催で、「商用車・オフハイウェイ車の電動化トレンドと電池市場:市場現状と製品戦略」と題するセミナーを11月8日行った。今回は、このセミナーの内容の一部をご紹介したい。

Date:2019/12/25

株式会社グローバルインフォメーション

マーケティング部 営業企画課

岩橋 佳子

車両の電動化の理由としては、エミッション規制の厳格化、電池価格の低下や特定アプリケーションにおける総保有コスト(TCO)のメリットなどが挙げられる。では、どういった種類の車両で電動化が進んでおり、逆に、電動化が他よりも遅い、あるいは遅いと見込まれているアプリケーションは何であるのか。そしてどんな電池の採用が予想されるのか。Interact Analysisは様々なデータから市場動向の現状と予測を示した。

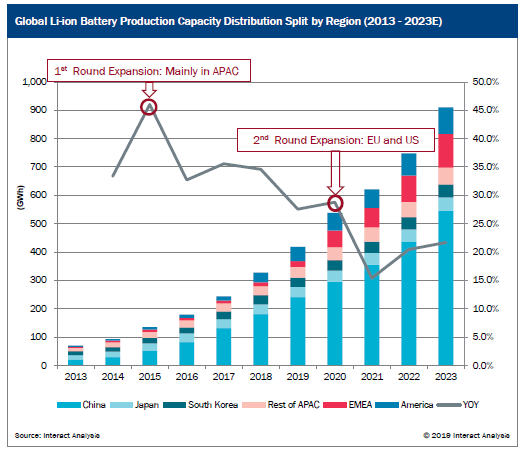

リチウムイオン電池(LiB)は二度目の生産能力拡大サイクル

リチウムイオン電池(LiB)市場を振り返ると、電力量換算の年間生産能力における前年比成長率は2015年に一度目のピークを迎えた。(図1) これは主にアジア太平洋地域(APAC)の工場の生産能力の増加が要因である。2018年以降は徐々にヨーロッパとアメリカへ生産能力増強の舞台は移行しているところであり、現在、二度目の生産能力拡大サイクルに入りつつある。中でも、ヨーロッパ・中東・アフリカ地域(EMEA)の伸び率は非常に高く、2023年118.7GWhの年間生産能力で2014年から2023年の年複利成長率(CAGR)は56%と予測されている。対して、中国、南北アメリカ地域はそれぞれ、24.7%、21.9%という予想がなされている。全世界のLiB生産能力が成長を続ける中、中国の生産能力も増加し続けるものの、中国を含むAPACの全世界におけるシェアは2018年の85.5%から76.7%へと減少する見込みである。

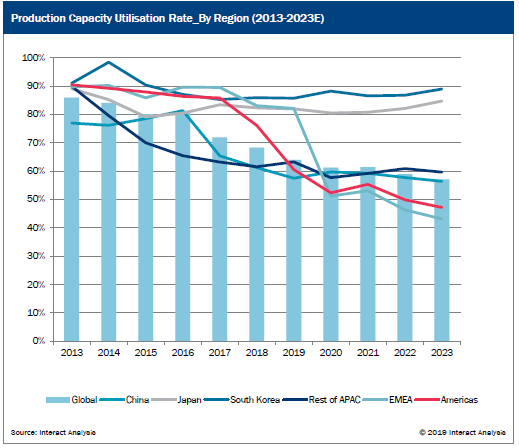

LiB生産能力の増加に対してその稼働率は、下がってきている。(図2) 2018年の全世界の稼働率は70%に満たなかった。主要因は、ローエンドの中国電気自動車用電池市場向けの生産能力の余剰、そして東南アジアの家電製品向けの電池生産の急激な落ち込みだった。電池メーカーにとって、次の5年の焦点となるのは、包括的なコスト管理と生産能力の改善であろう。現在、電池メーカーが採っている課題へのソリューションは、以下の通りである。

- 原材料サプライヤーへの投資

目的:リチウム、ニッケル、コバルト資源の長期的な安定供給 - 電池化学物質システム、特にカソード材料と電解物質コンポーネントの備蓄とアップデート

目的:コストバランス、パフォーマンス、安全性の達成 - モジュール、パッケージ、バッテリーマネージメントシステムの開発と製造を含む新しい製品の創造

目的:電池システムインテグレーターと電池メーカーの境界線の不鮮明化 - 下流OEMとのジョイントベンチャーの設立

目的:工場稼働率の確保 - 新しいアプリケーションのシナリオの積極的な模索

目的:AGV、フォークリフト、電気二輪車、グリッドエネルギー貯蔵システムを含む成長アプリケーションの発掘と育成

全体としての稼働率は下がってきているが、ハイエンド向けの生産能力はまだ不足しており、トップ5企業の稼働率は依然として高く、80%以上を保っている。

電気バスの平均電池サイズは地域毎に異なる

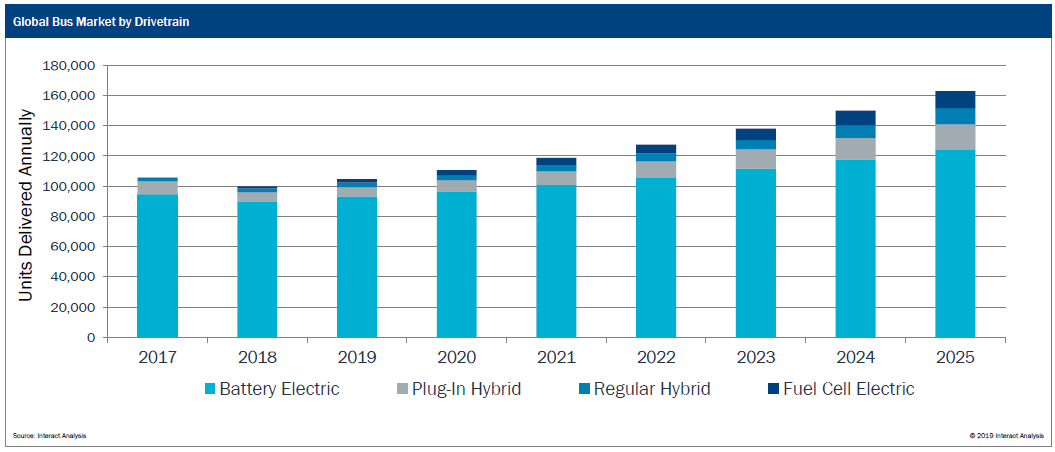

電池需要に影響力を持つアプリケーション側の1つである電気バス市場は、電池式電気バスが主流であり、これは2025年予測においても変わらない。(図3) 年間納車台数での成長率が高いのは、レギュラーハイブリッドと燃料電池式電気バスと予測されている。電池式電気バスは、2017年には9万台超が納車されており、これはバス市場全体の約20%である。(納車台数を電気乗用車と比較すると非常に少なく見えるが、市場規模が全く異なることは留意しておきたい。公益社団法人日本バス協会の統計 [平成30年3月]によると平成27年度(2015年度)の国内乗合バスの車両数は60,352台で、2017年度に全世界で納車された台数で国内乗合バスはすべて電気バスへと置き換え可能な台数である。;岩橋 付記)

バス市場は市内バスと都市間バスの2つに分類されるが、電池式電気バスが普及しつつあるのは、市内バスである。地方によっては充電施設が不十分であること、また、電動化のメリットの1つである回生ブレーキによる充電が都市間バスでは効果が薄いことなどが、都市間バスにおける電池式電気バスが浸透していない理由として挙げられた。

中国では、政府の補助金を受けて、市内バスの電動化が進み、都市間バスも続こうとしている。アフリカ、そして南米での電気バスへの需要が高くなると予測されている。

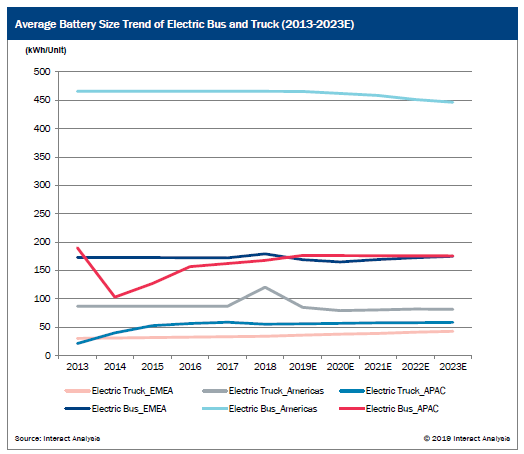

電気バスの平均電池サイズ(kWh/台)は、地域毎に異なる。2013年では、南北アメリカ地域では、450kWh/台超、APACとEMEAがともに約175kWh/台超であった。(図4) 南北アメリカ地域では、2023年には450kWh/台と減少する一方で、ヨーロッパでは大きくなるという予測をInteract Analysisは出している。電気バスの平均電池サイズが地域によって大きく異なる理由は、次のことが挙げられる。

- アメリカの人口がまばらな町・都市のバス電車運営センターは、大きな電池を搭載した電気バスを選ぶ傾向がある。例えば、New Flyer(アメリカ)は、連結式電気バスに818kWhの電池を搭載している。ヨーロッパベースのVDL Bus & Coachは、ほぼ同サイズの連結式電気バスに288kWhの電池を使っているため、New Flyerはその3倍近い容量を持つ電池を採用していることになる。

- ヨーロッパの都市は人口密度が高く、バスルートは短く、停車・発進の繰り返しが頻繁になる傾向がある。このため、回生ブレーキの利点を最大限に活用してはいるものの、充電施設の利用はバスの稼働時間外のみであることに変わりはないため、大きな容量の電池へと移行する傾向も、現在見られる。今年2019年、Solaris(ポーランド)は連結式バスの電池を300kWhから550kWhへ変更することを発表した。この新しいHigh Energy-Plus電池のメーカーは明らかになっていないが、「再充電せずに長距離航続」のために設計された電池とされている。また、MAN(ドイツ)は、電気バスであるLion City Eバスの12m型には480kWhの電池、連結式バスには640kWhの電池を予定している。

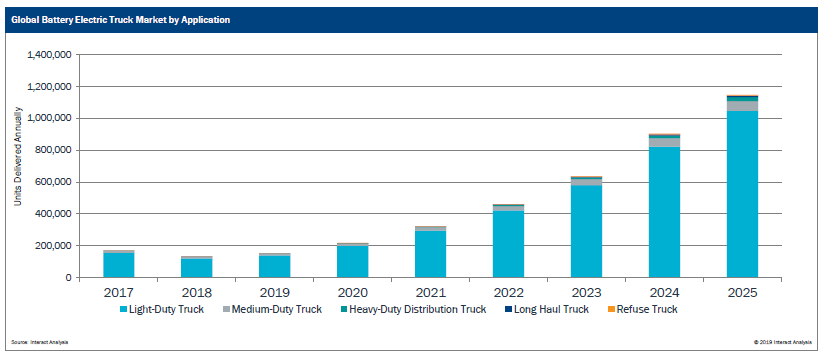

小型トラックが、電気トラック市場の中心

電気トラックは電気バスとは異なり、コスト重視が主要な理由で、電動化が進んでいない分野である。都市間バスでの電動化が進んでいないのと同様の理由で、長距離大型トラックにLiBは適していない。アプリケーション別の電池式電気トラックの年間納車台数を見ると、2017年から2025年を通して小型トラックが大部分を占めると予測されている。(図5)

地域別の年間販売台数においてはこれまで中国が最大の台数を占めていた。しかし、2023年までの予測では、大きな成長を見せるのは、中国ではなくEMEA地域となっている。中国の現在の補助金制度がトラックの電動化を促すものではないことが理由とInteract Analysisは考えている。中国がトラックの電動化も関連付けるように補助金制度を大きく変更すれば、中国市場は現在予測されているよりもはるかに速い成長を見せるという分析が示された。

とはいえ、現在のところ、全く電動化が浸透していないわけではなく、全世界的にAmzon(アメリカ)、DHL(ドイツ)、United Parcel Service (アメリカ)、FedEx(アメリカ)、Anheuser-Busch InBev(ベルギー)、Hermès International(フランス)、Coop(スイス)等が電気トラックを採用している。

軽量電気トラックは2018年電気トラック市場の80%以上を占有した。平均電池サイズ(kWh/台)は100kWh以下であった。電気トラック市場は電気バスのような地域による平均電池サイズの違いは見られない。南北アメリカで2018年に一度、サイズの拡大がみられたが、2019年の予測値では、2018年以前のサイズに戻っている。(図4) 2018年のこの平均電池サイズの拡大は主に、Tesla(アメリカ)の電気トラックSemiが要因である。今後、より多くの電気トラックが市場に参入することで、市場の製品ミックスに起きる変動に伴い、平均電池サイズは下がるとInteract Analysisは予測している。しかし、北米市場が純電気トラックに対して高い受容性を持っていることは明白である。また、従来のトラックメーカーが主体となって軽量トラックの電動化を進めようとしているヨーロッパ市場とは異なり、北米、特にカリフォルニアでは、商用車電動化の最難関である大型の長距離ピュア電気トラックにチャレンジするスタートアップ企業は多くなるだろう。

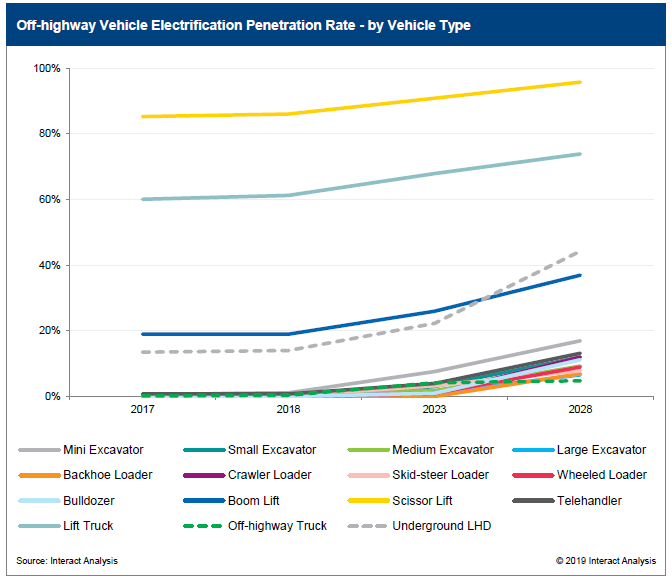

オフハイウェイ車でのLiB需要も高まる

掘削機、ローダー、ブルドーザー、高所作業車(AWP)、フォークリフト、オフハイウェイトラック、地下ロードホールダンプ(LHD)を含むこの市場は、2018年、全世界の出荷台数は280万台超、このうちの約38.9%にあたる108万台超が既に完全電動化車両だった。完全電動化車両のほとんどがシザーリフトとリフトトラックで、その多くが塩酸蓄電池を使っている。いくつかのタイプを除いたオフハイウェイ車市場の電動化レベルは全体的に公道用車両よりもはるかに低い。(図6) 2028年には電動化浸透率は55%、230万台の電池式電気オフハイウェイ車が販売されるとInteract Analysisは予測している。現在の電動化の浸透率を支えているのは、AWPやフォークリフトのようなマテリアルハンドリング機である。オフハイウェイ車市場において、このマテリアルハンドリング機は大きなシェアを持っており、特にフォークリフトは2018年の出荷台数の59%を占めた。AWPの一種であるシザーリフトは2018年、既に電動化の浸透率80%を超えており、リフトトラックが続いた。

フォークリフトやAWPのような機器の電動化浸透率が高い理由は、屋内でのオペレーション、あるいは、住宅エリアに近い都市でのオペレーションが多いことにある。こういったエリアでは、ゼロエミッション/ゼロ騒音/ゼロ臭気という要件、そして労働者にとっての健康環境を作る目的が、電動化を牽引している。もちろん、屋内環境が電池の充電を容易にしていることも、理由の一つである。

LHDのような特化された地下で掘る機器においても、労働環境の改善が牽引して、いくつかの機器の電動化が見えている。軽量機器の電動化が早く進み、中型・大型の機器では10年間で15%以下という予測である。いくつかの大型機では、機械アタッチメントの電動化というハイブリッドが6~10年のタイムラインで見られる予測である。機械アタッチメントの電動化によってディーゼルエンジンの小型化が可能になるというメリットがあるだろう。

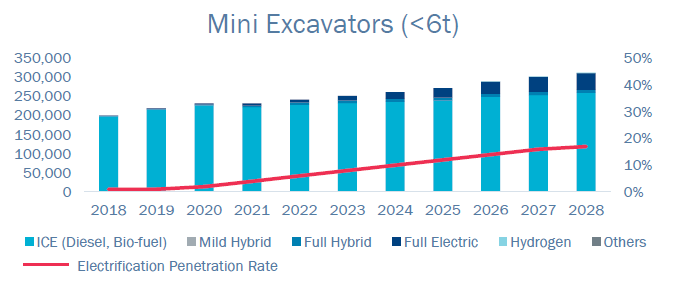

工事用機械における最大の出荷台数シェアを持つアプリケーションは掘削機である。掘削機の2028年電動化率は13%と予測している。中でも、大型掘削機が最小の浸透率で8.6%予測である。都市におけるゼロエミッション要件が牽引して、小型掘削機では既に電池式電気化が進められている。(図7) 中型掘削機では、日本のサプライヤーが牽引して長年ハイブリッドソリューションが使われてきた。しかし、ハイブリッドはTCOでは利点が薄く、さらには、電池式や内燃機関ソリューションよりも複雑なメンテナンスを要するため、ハイブリッド式への補助金がなければ電動化率は低くさえなりえるとInteract Analysisは分析している。中型掘削機の電池式への移行には、電池のエネルギー密度がまだ要件に追いついていないこと、電池そのものがまだ高額で初期コストが内燃機関掘削機よりも高くなること、充電設備が不足していることなどが障壁となっている。大型掘削機の典型的なオペレーション環境は、エミッション標準がさほど厳しい環境ではないため、電動化への動機は弱い。

オフハイウェイ車の電動化に影響を及ぼすのは、オペレーション環境、車両重量、そしてデューティーサイクルにあるといえる。例えば、電動化が進んでいるAWPは、デューティ―サイクルが電動化に適している。車両自体がアイドリング状態の間に作業が行われ、作業が完了してから車両が動く。このサイクルでは、作業時間が相対的に長く、車両が動く時間は短い。作業が行われているアイドリング状態の間に、AWPは再充電することが可能なため、ハイブリッドにとっては理想的なデューティーサイクルである。リース企業が高い初期コストを受け入れている理由は、相対的に短期間でコストを取り戻せるからである。

既に電動化されたオフハイウェイ車のタイプ別によるLiB採用率は、フォークリフト、掘削機、シザーリフトが高い。現在のところ、オフハイウェイ車の電動化は他の車両よりも遅れている。しかしながら、排出規制の厳格化等を考慮すると、この分野での電池需要は高くなる予測である。電動化には装置システム全体の再設計が必要になり、市場勢力図は再構成されるだろう。フォークリフトのような既に塩酸蓄電池のシステムが多くあるアプリケーションでは、LiBの価格が一定まで下がれば、LiBは内燃機関の置き換えだけでなく、塩酸蓄電池の置き換え需要もあると予測する。

エネルギーストレージ向けが成長ポイント

多くの企業がLiBの大きな成長ポイントとして見ているのは、電気自動車、そして家庭用エネルギーストレージ施設、データセンターや工場のUPS、エネルギー施設などに使われるエネルギーストレージ装置である。エネルギーストレージ装置には国・地域で異なる傾向がみられる。(図8) 家庭用エネルギーストレージの最大シェアを持っているのは、アメリカである。ヨーロッパの工場用UPSは既に一定の出荷を終えている。まだ開放されていない中国電力市場では、発電設備のほとんどが政府主導によるプロジェクトとなっている。エネルギーストレージ装置へのLiB採用促進を目的とした中国政府の精力的な働きかけと、5G通信基地による電気需要の上昇が相まって、LiBは中国エネルギーストレージ市場において2020年から新しい上昇機運を迎えるとInteract Analysisは予測している。

グリッドエネルギーストレージにおけるLiBアプリケーションは相対的にまだ小さい。しかし、これは、再生可能エネルギーの注入、グリッドパワーの補助サービス、ピークシェービング等といった多くのアプリケーションがまだ望めることを意味する。

一方で、家庭用エネルギーストレージには、電気市場の開放という問題がある。ヨーロッパ市場、特に西ヨーロッパとスウェーデンでは市場は開かれているが、日本と韓国はまだ途上にあり、中国は遅れている。

また、異なるアプリケーションでの異なるシナリオ、そして異なる需要によって、LiB電池の容量、パワー、エネルギータイプの選択も異なる。例えば、電力システムのピークシェービングにおいては、エネルギーストレージ電池は定期的に、かつ、継続的に充電、あるいは、継続的に2時間放電される。この場合、放電率が0.5C(Capacity Rate)以下の容量タイプの電池が適している。

エネルギーストレージ向けの販売量は相対的に小さく、2018年は6.0GWhで、これはLiB電池全体市場の3.4%でしかない。しかし、次の5年、CAGR40%超で成長するとInteract Analysisは予測している。この成長速度は、Interact Analysisが分析しているほかのアプリケーションよりも速い。(図9)

LiBは全てにとっての最適なオプションではないが、現在の技術において最も適したソリューションである。今後はそれぞれのアプリケーションから電池に必要なスペックが要請され、電池メーカーが対応していくことになるとInteract Analysisは予測している。

さらに詳しいセミナーの内容については、セミナー資料をこちらよりご請求ください

株式会社グローバルインフォメーション